炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:晨明的策略深度思考

从市场各资金的高频跟踪来看,近期重要变化:①外资连续三周净流入AH股,②8月新开户数继续抬升,③非宽基股票ETF净流入;④固收+基金和偏股混合基金的新发份额有所回暖。

二、随着A股中报披露完毕,本周我们分别更新了【三个选股模型】、【A股中报三张报表详细解析】、以及【财务视角“超预期”模型】:

历久弥新、7年沉淀、再创新高 9/2

中报深度:业绩修复仍非坦途,但结构亮点已越来越多 9/3

追寻业绩“惊喜”的信念从未动摇——超预期投资框架 9/5

三、其中,本次中报总量维度上有一个值得关注的积极变化:企业结束了连续4年的去杠杆周期、资产负债率转为稳定;其中,无息负债率结构健康,【合同负债+预收账款】增速连续三个季度抬升。

【预收账款+合同负债】近似能够表征企业的【订单】情况。其中,“预收账款”可能涉及合同签订前的款项(如诚意金),而“合同负债”需要以合同成立为前提(履约义务)。这两个指标合并,可以理解为企业接收订单意向的预收款项,因此其趋势变化可以部分解释为企业未来要交付的商品或服务规模,是订单的可追踪指标。

在A股及典型制造行业中,历史上【预收账款+合同负债】同比增速与“利润增速”存在正相关性。更进一步,对A股总体、及制造业的股价表现也有指示意义。

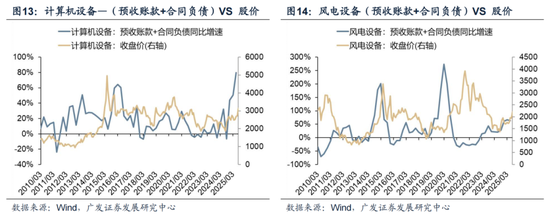

一季报,我们基于2025Q1订单指标(预收账款+合同负债)显著改善所筛选出的行业,如元件、风电设备、计算机设备等,在Q2展现出强劲的基本面与市场表现,营收增速普遍提升且股价表现领先,验证了订单指标对景气度的前瞻指引作用。

中报A股订单指标延续改善,主要由哪些行业贡献?

中报A股【预收账款+合同负债】同比增速继续大幅改善,其中H1同比增速较高、增长贡献度较高的 一级行业是:计算机、基础化工、国防军工、电力设备、汽车。

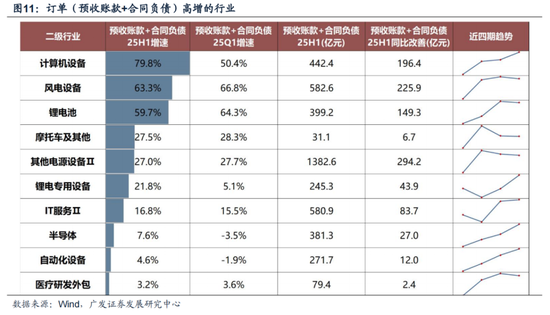

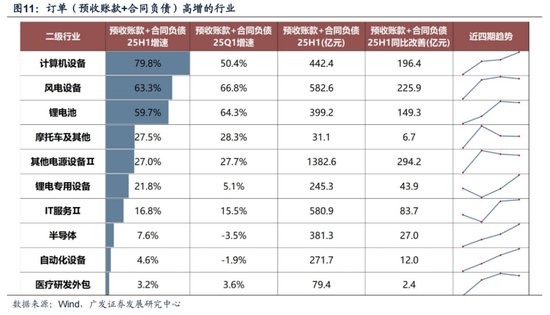

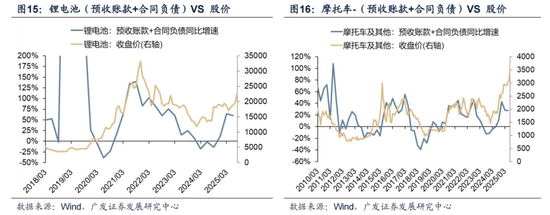

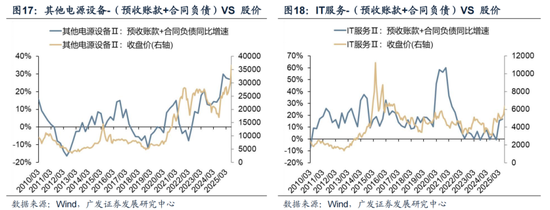

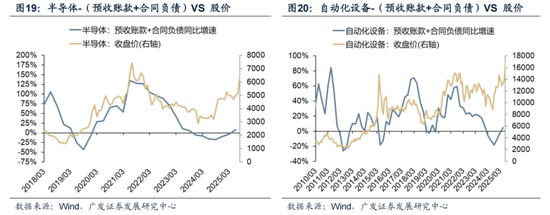

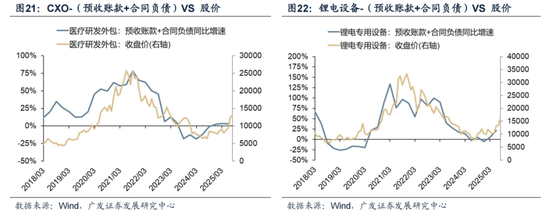

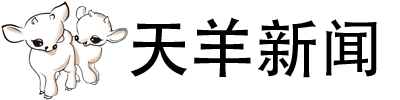

除了市场认知较充分的订单高增的AI算力外,我们也进一步考察了其他行业,筛选25H1订单增速同比高增的行业:风电(电缆/风机/塔筒桩基)、锂电池、锂电设备、摩托车、半导体(设备)、CXO、自动化设备(如3C设备)、其他电源设备、IT服务、计算机设备。

这些行业订单连续2-3个季度改善,且该指标与股价表现存在正相关性,因此下一阶段可以作为行业比较的验证思路。

报告正文

一、本期话题:哪些行业订单在连续改善?

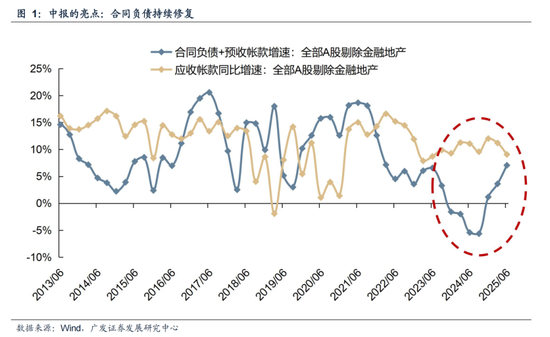

(一)A股中报的结构性亮点:合同负债的持续修复

我们在中报分析深度报告中提到:业绩的修复仍非坦途,但结构亮点已越来越多,其中之一便是合同负债的持续修复。杠杆率结束了20-24年的连续下降周期,显示企业对未来经营的信心正在发生积极转变。应收账款压力的缓解以及合同负债(代表未来订单)的上升,也共同指向了经营现金流的好转趋势。

【预收账款+合同负债】近似能够表征企业的【订单】情况,这是企业“流动负债”中的两部分。

其中,“预收账款”可能涉及合同签订前的款项(如诚意金),而“合同负债”需要以合同成立为前提(履约义务)。这两个指标合并,可以理解为企业接收订单意向的预收款项,因此其金额与趋势变化可以部分解释为企业未来要交付的商品或服务规模,是订单的追踪指标。

其中,合同负债是2017年新收入准则(CAS 14)引入的概念,指企业因已收或应收客户对价而承担的转让商品或服务的义务。其特点包括:1、履约义务相关性:必须基于已签订的合同且对应明确的履约义务(如商品交付、服务提供);2、确认条件:不以是否实际收款为前提,只要合同中存在履约义务且企业有权收取对价即可确认。

25年二季度,A股非金融合同负债+预收账款金额5.5万亿,约占营收规模的18%(营收30.3万亿)。其中,合同负债已占据主要位置(5.4万亿),预收账款仅1264亿。

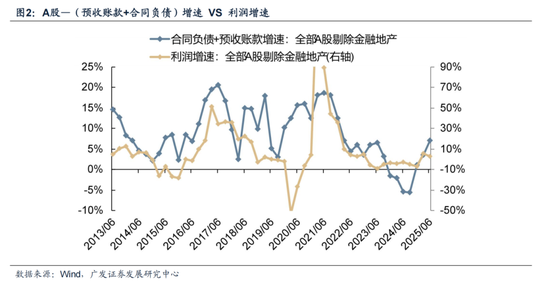

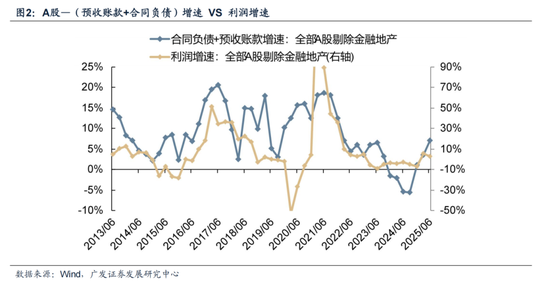

下图可见,【预收账款+合同负债】同比增速对于A股整体的利润增速,具有一定的指示意义。

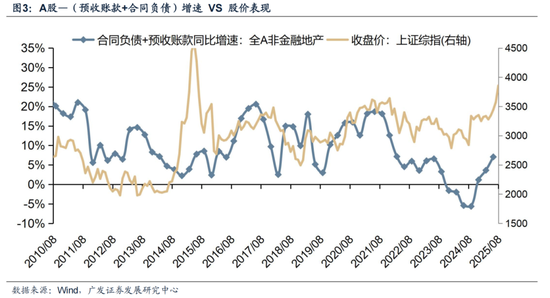

更进一步,由于该指标的中期趋势代表了需求的变化,也对于股价的中期走势形成指引。

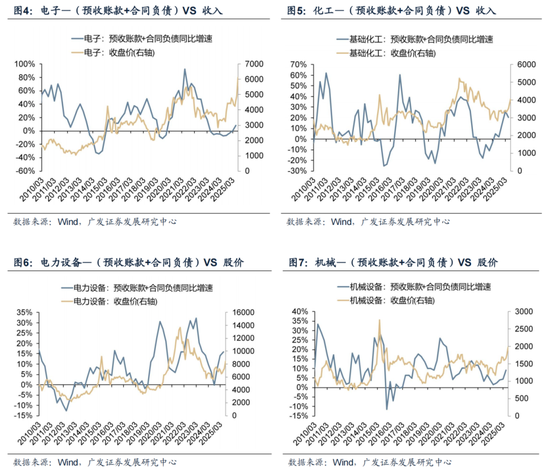

典型制造行业中,【预收账款+合同负债】同比增速与“收入增速”、“利润增速”、“股价表现”也存在正相关性。

一季报,我们基于2025Q1订单指标(预收账款+合同负债)显著改善所筛选出了一些典型行业,如元件、风电设备、计算机设备等,在Q2展现出强劲的基本面与市场表现,营收增速普遍提升且股价表现领先,验证了订单指标对景气度的前瞻指引作用。典型例如,PCB订单高增→产能扩张→股价共振。

(二)一季度A股订单改善,主要由哪些行业贡献?

中报A股【预收账款+合同负债】同比增速继续大幅改善,其中H1同比增速较高、增长贡献度较高的 一级行业是:计算机、基础化工、国防军工、电力设备、汽车。

除了市场认知较为充分的订单高增的AI链条外,我们也进一步考察了其他行业,筛选25H1订单增速同比高增的行业如下表:风电(电缆/风机/塔筒桩基)、锂电池、锂电设备、摩托车、半导体(设备)、CXO、自动化设备、其他电源设备、IT服务、计算机设备。

二、本周重要变化

本章如无特别说明,数据来源均为Wind数据。

(一)中观行业

1.下游需求

房地产:截止9月5日,30个大中城市房地产成交面积累计同比下降6.10%,30个大中城市房地产成交面积月环比上升25.44%,月同比上升12.76%,周环比下降10.53%。国家统计局数据,1-7月房地产新开工面积3.52亿平方米,累计同比下降19.40%,相比1-6月增速上升0.60%;7月单月新开工面积0.48亿平方米,同比下降15.21%;1-7月全国房地产开发投资53579.77亿元,同比名义下降12.00%,相比1-6月增速下降0.80%,7月单月新增投资同比名义下降17.09%;1-7月全国商品房销售面积5.1560亿平方米,累计同比下降4.00%,相比1-6月增速下降0.50%,7月单月新增销售面积同比下降8.40%。

汽车:乘用车:8月1-31日,全国乘用车市场零售195.2万辆,同比去年同期增长3%,较上月增长7%,今年以来累计零售1,469.8万辆,同比增长9%;8月1-31日,全国乘用车厂商批发240.9万辆,同比去年同期增长12%,较上月增长8%,今年以来累计批发1,793.4万辆,同比增长12%。

新能源:8月1-31日,全国乘用车新能源市场零售107.9万辆,同比去年同期增长5%,较上月增长9%,全国新能源市场零售渗透率55.3%,今年以来累计零售753.5万辆,同比增长25%;8月1-31日,全国乘用车厂商新能源批发129.2万辆,同比去年同期增长23%,较上月增长9%,新能源厂商批发渗透率53.6%,今年以来累计批发892.6万辆,同比增长33%。

2.中游制造

钢铁:螺纹钢现货价格本周较上周跌1.89%至3210.00元/吨,不锈钢现货价格本周较上周涨0.44%至13355.00元/吨。截至9月5日,螺纹钢期货收盘价为3143元/吨,比上周上升1.72%。钢铁网数据显示,8月下旬,重点统计钢铁企业日均产量213.80万吨,较8月中旬上升4.34%。7月粗钢累计产量59446.52万吨,同比下降3.10%。

化工:截至8月31日,苯乙烯价格较8月20日跌203.52%至7277.90元/吨,甲醇价格较8月20日跌118.38%至2228.80元/吨,聚氯乙烯价格较8月20日跌488.86%至4809.50元/吨,顺丁橡胶价格较8月20日跌78.03%至11697.60元/吨。

3.上游资源

国际大宗:WTI本周跌3.34%至61.87美元,Brent跌2.65%至65.67美元,LME金属价格指数涨1.00%至,大宗商品CRB指数本周跌1.51%至297.77,BDI指数上周跌2.27%至1979.00。

炭铁矿石:本周铁矿石库存上升,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2025年9月1日跌1.14%至695.00元/吨;港口铁矿石库存本周上升0.45%至13827.00万吨;原煤7月产量下降9.52%至38098.70万吨。

(二)股市特征

股市涨跌幅:上证综指本周下跌-1.18%,行业涨幅前三为电力设备(申万)(7.39%)、综合(申万)(5.38%)、有色金属(申万)(2.12%);跌幅前三为国防军工(申万)(-10.25%)、计算机(申万)(-7.27%)、非银金融(申万)(-4.96%)。

动态估值:A股总体PE(TTM)从上周19.48倍下降到本周19.20倍,PB(LF)从上周1.81倍下降到本周1.77倍;A股整体剔除金融PE(TTM)从上周28.39倍下降到本周28.12倍,PB(LF)从上周2.45倍下降到本周2.42倍。创业板PE(TTM)从上周53.34倍下降到本周52.89倍,PB(LF)从上周4.28倍下降到本周4.25倍;科创板PE(TTM)从上周的99.53倍下降到本周96.81倍,PB(LF)从上周5.22倍下降到本周5.06倍;沪深300 PE(TTM)从上周12.43倍上升到本周13.45倍,PB(LF)从上周1.44倍下降到本周1.42倍。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为电力设备、医药生物、公用事业。PE(TTM)分位数收敛幅度最大的行业为非银金融、家用电器、国防军工。此外,从PE角度来看,申万一级行业中,石油石化、有色金属、建筑装饰、公共事业、交通运输、环保、社会服务、家用电器、农林牧渔、食品饮料、通信、非银金融估值低于历史中位数。房地产、电子、计算机估值高于历史90分位数。从PB角度来看,申万一级行业中,石油化工、基础化工、钢铁、建筑材料、电力设备、建筑装饰、交通运输、房地产、环保、美容护理、社会服务、家用电器、轻工制造、纺织服饰、商贸零售、农林牧渔、食品饮料、医药生物、传媒、通信、银行、非银金融估值低于历史中位数。电子估值高于历史90分位数。本周股权风险溢价从上周1.68%上升至本周1.75%,股市收益率从上周3.52%下降至本周3.56%。

融资融券余额:截至9月4日周四,融资融券余额22795.25亿元,较上周上升0.81%。

AH溢价指数:本周A/H股溢价指数下降到126.32,上周A/H股溢价指数为127.51。

(三)流动性

9月1日至9月5日期间,央行共有6笔逆回购到期,总额为32731亿元;6笔逆回购,总额为20684亿元。公开市场操作净回笼(含国库现金)共计12047亿元。

截至2025年9月5日,R007本周下降5.49BP至1.4566%,SHIBOR隔夜利率下降1.50BP至1.3160%;期限利差本周下降3.10BP至0.4301%;信用利差上升2.39BP至0.3653%。

(四)海外

美国:本周二公布美国8月ISM制造业PMI48.7,前值48.0。本周三公布美国全部制造业7月新增订单588540亿美元,前值637336亿美元;公布美国7月耐用品新增订单环比减少2.76%,前值为减少9.39%。本周四公布美国8月新增ADP就业人数5.4万人,前值为10.6万人;公布美国8月ISM服务业PMI52.0,前值为51.0。本周五公布美国8月失业率4.3%,前值为4.2%;公布美国8月非农就业人数新增2.2万人,前值为7.9万人。

欧元区:本周一公布7月欧元区失业率6.2%,前值为6.3%;本周二公布8月欧元区CPI同比2.1%,前值2%;本周三公布8月欧元区PPI同比0.4%,前值为0.6%;本周五公布欧元区二季度实际GDP同比1.5%,前值1.6%。

日本:本周无重要数据公布。

海外股市:标普500上周涨0.33%收于6481.50点;伦敦富时涨0.23%收于9208.21点;德国DAX跌1.28%收于23596.98点;日经225涨0.70%收于43018.75点;恒生涨1.36%收于25417.98点。

(五)宏观

本周无重要数据公布。

三、下周公布数据一览

下周看点: 中国8月贸易数据、金融数据;日本第二季度GDP数据;美国8月PPI数据,CPI数据;欧元区9月基准利率;美国9月密歇根消费者情绪指数。

9月8日周一:中国8月贸易数据;日本二季度GDP数据;

9月10日周三:中国8月金融数据,美国8月PPI数据;

9月11日周四:美国8月CPI数据,欧元区9月基准利率;

9月12日周五:美国9月密歇根消费者情绪指数;

四、风险提示

地缘政治冲突超预期,使得原油等大宗商品价格超预期上行,进一步造成全球通胀再度出现大幅上行压力;

海外通胀反复及美国经济韧性使得全球流动性宽松的节奏低于预期,特别是美联储降息节奏、美债利率下行幅度低于预期;

国内稳增长政策力度不及预期,使得经济复苏乏力,上市公司盈利水平较长时间处于底部徘徊状态,进一步带来市场风险偏好下挫等。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏